Le paiement sans contact est apparu pour la première fois en 2012. Progressivement, son utilisation s’est alors répandue et en 2016 ce ne sont pas moins de 2 milliards d’euros qui ont été dépensés via ce mode de paiement sur le territoire français.

Initialement, les transactions ne pouvaient dépasser un montant de 30 €, mais ce dernier a été relevé le 11 mai 2020 pour atteindre 50 €.

En tant que commerçant, il est important d’offrir cette possibilité de paiement à ses clients, mais vous n’êtes pas sans savoir que des frais de paiement sans contact aux commerçants s’appliquent.

Paiement sans contact : coût pour le commerçant

Depuis l’apparition de ce mode de paiement, son utilisation n’a cessé de prendre de l’ampleur. Il faut reconnaître également que la crise sanitaire a joué un rôle important dans son essor. Aujourd’hui, le paiement sans contact est considéré comme un moyen de règlement sûr, limitant les manipulations.

En plus des frais d’acquisition concernant le terminal de paiement, des frais de paiement sans contact pour les commerçants sont également appliqués pour les règlements par carte bancaire. C’est un principe valable pour un paiement avec ou sans contact.

Ces frais sont alors regroupés dans ce qu’on appelle une commission interbancaire de paiement. Elle pourrait alors se traduire par une somme à payer pour la banque du commerçant pour chaque transaction bancaire.

Le plafonnement s’établit à 0,3 % pour les cartes de crédit et à 0,2 % pour les cartes de débit dans la zone euro.

Si des frais de paiement sans contact aux commerçants s’appliquent, c’est surtout pour que les établissements bancaires puissent couvrir les frais d’entretien de leur infrastructure, mais également couvrir les risques de fraude. Mais pour les commerçants, il est parfaitement possible de se rendre dans leur établissement bancaire dans le but de négocier les commissions.

Par ailleurs, chaque banque applique ses propres tarifs, d’où la nécessité de prendre le temps de la comparaison pour s’orienter vers celle offrant le meilleur rapport qualité prix.

Ce système de paiement reste couramment utilisé par de nombreuses entreprises, mais parfois c’est une découverte pour les commerçants de proximité. Ces derniers privilégient le paiement en espèces lorsqu’il s’agit de transactions correspondant à de petites sommes.

Assumer les frais de paiement sans contact pour les commerçants

Avec l’apparition de la crise sanitaire, le paiement sans contact a connu un essor sans précédent. Résultat, une hausse significative des frais pour les commerçants a pu être constatée, nuisant directement à la trésorerie des petits commerces. Il est donc important de prendre en considération ces commissions, car elles ne sont pas négligeables.

Un commerçant peut-il refuser le paiement sans contact ?

Le commerçant est dans son bon droit de refuser certains modes de règlement comme les cartes bancaires et les chèques. De plus, Il use de son droit de conditionnement pour définir le montant minimum ou maximum par rapport à un mode de règlement.

Cependant, il est nécessaire d’en informer sa clientèle pour pouvoir les appliquer avec l’utilisation d’un panneau d’affichage disposé dans un endroit visible.

À partir du moment où le commerçant accepte le paiement sans contact, il est interdit pour le commerçant de facturer un supplément correspondant au mode de règlement du client. Il suffit alors de se référer au Code monétaire et financier et plus particulièrement à l’alinéa 2 de l’article L.112-12. Ce dernier précise qu’il est strictement interdit pour le commerçant d’apposer des frais supplémentaires lorsque le client décide d’utiliser un mode de paiement autorisé.

Pour faire simple, il y aura donc aucune majoration des prix lorsqu’un client souhaite utiliser un paiement sans contact. Cependant, le commerce reste dans son bon droit d’appliquer un montant minimum pour utiliser ce moyen de paiement.

Mais devant le développement du paiement sans contact, il serait préjudiciable pour le commerce de ne pas généraliser ce mode de paiement.

Quels sont les frais de paiement sans contact pour un commerçant par carte bancaire ?

Lorsqu’un client se rend dans un commerce pour acheter un produit, il a la possibilité de régler son achat par carte bancaire en utilisant un paiement sans contact. Pour cela, le commerçant doit impérativement régler une commission à son établissement bancaire. Cela correspond à des frais de paiement qui seront automatiquement comptabilisés, peu importe si le mode de paiement s’effectue en insérant la carte ou en sans contact.

Le montant de la commission de paiement par carte bancaire est à la charge des commerçants, sans aucune répercussion pour le client. Trois sommes différentes sont alors additionnées, à savoir les commissions d’interchange, les frais de réseau ainsi que la marge de la banque.

Les commissions d’interchange

Un paiement sans contact représente un coût pour le commerçant, à commencer par les commissions d’interchange. Ce sont des frais définis en fonction du réseau de cartes que ce soit MasterCard ou Visa. Comme expliqué précédemment, 0,20 % du montant de la transaction sera appliqué avec l’usage d’une carte de débit contre 0,30 % pour le paiement par carte de crédit.

Par conséquent, lorsqu’un client effectue un achat d’une valeur de 1000 € chez un commerçant avec une carte de crédit, trois euros seront automatiquement utilisés pour couvrir les commissions d’interchange.

Néanmoins, cette situation reste uniquement valable lorsque le commerçant et le client ne sont pas à la même banque. Si tel est le cas, il n’y a pas de commission d’interchange.

Les frais de réseau

Cette fois-ci, les commissions seront directement prélevées par les réseaux de cartes. Lorsque le client utilise le terminal de paiement, vous voyez apparaître la mention « paiement accepté ». En effet, les différents réseaux de cartes ont été consultés par la demande émise par le TPE afin de s’assurer de la solvabilité du client. En contrepartie, le commerçant doit s’acquitter des frais de réseau, fixés librement.

La marge de l’établissement bancaire

Les derniers frais correspondent à la marge réalisée par l’établissement bancaire du commerçant. Les frais de réseau et les commissions d’interchange sont des frais incompressibles. Autrement dit une tarification fixe, ce qui n’est pas le cas avec la marge bancaire. Les frais sont à l’appréciation de l’établissement bancaire et la marge correspond à la différence entre les frais facturés et les frais incompressibles.

Mais d’une banque à l’autre, de nombreuses variations des frais bancaires sont observées allant de 0,3 % à 1,75 %.

Les frais de paiement sans contact pour le commerçant : le taux de commission à sa charge

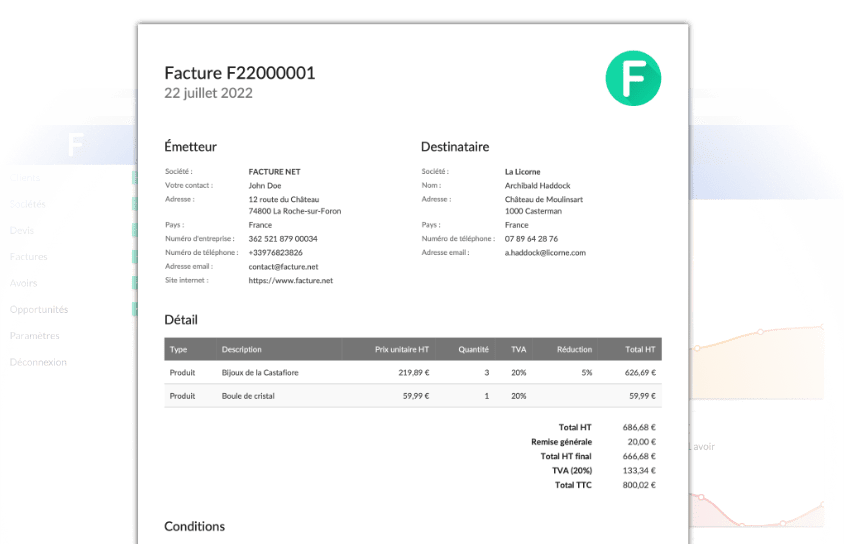

En fonction des différentes cartes de crédit, le taux de commission ne sera pas le même. Afin de mieux comprendre son application, voici un tableau comparatif par carte bancaire. Ces informations se basent sur les taux pour l’année 2022 et d’ailleurs les frais sont scrupuleusement les mêmes qu’en 2021 :

Pour le réseau de la carte bleue :

- Les cartes de débit bénéficient d’une commission d’interchange de 0,2 % et 0,00117€ de frais de réseau.

- Les cartes de crédit bénéficient d’une commission d’interchange de 0,3 % et 0,00117€ de frais de réseau.

Pour le réseau Visa :

- 0,2 % de commission d’interchange s’applique sur une carte de crédit avec 0,010% de frais de réseau.

- 0,3 % de commission d’interchange sera appliqué sur une carte de crédit avec 0,0140% de frais de réseau.

Pour le réseau MasterCard :

- Une commission d’interchange de 0,2 % s’applique sur une carte de crédit et cette fois-ci 0,0164% de frais de réseau.

- 0,3 % de commission d’interchange s’applique sur la carte de crédit avec encore une fois 0,0164% de frais de réseau.

Découvrez les avantages du paiement sans contact pour le commerçant

Le fait de proposer le paiement sans contact reste très pratique pour le commerçant, car c’est un moyen supplémentaire d’attirer une nouvelle clientèle. Étant donné que son utilisation reste de plus en plus populaire, c’est une façon de se démarquer de la concurrence, lorsque les commerçants de proximité ne proposent pas ce mode de paiement.

Autre avantage, il n’y aura aucun problème pour la gestion de la monnaie, car la transaction demeure entièrement électronique. Les encaissements sont donc simplifiés en limitant le risque de vol ou de perte.

Autre avantage et non des moindres, le passage en caisse s’effectue beaucoup plus rapidement. Une manière de fluidifier le passage des clients grâce à la rapidité de transfert des données en cas d’utilisation du paiement sans contact. D’ailleurs, son utilisation est encore plus rapide qu’un paiement traditionnel par carte bancaire.

Quels sont les inconvénients du paiement sans contact pour un commerçant ?

Quelques inconvénients sont à prendre en considération, à commencer par les frais de paiement sans contact pour le commerçant. Mais d’une manière générale, ce sont des frais scrupuleusement identiques à l’usage de la carte bancaire.

Bien évidemment pour proposer un mode de paiement sans contact, il est impératif que le commerçant dispose d’un TPE sans contact. Sans cet élément, il est impossible de proposer l’encaissement de cette manière. Pour les commerces, il sera nécessaire de modifier leur abonnement de maintenance monétique et de remplacer leur matériel pouvant engendrer alors un coût supplémentaire.

Enfin, pour bénéficier des avantages du paiement sans contact, les achats ne doivent pas dépasser 50 €. En d’autres termes, si les services ou les produits sont d’une valeur supérieure, il n’y a pas d’intérêt à proposer ce mode de paiement.

Est-il judicieux pour un commerçant d’opter pour le paiement sans contact ?

Aujourd’hui, le paiement sans contact a été adopté par une grande majorité de la population. Il serait donc préjudiciable de ne pas le mettre en place, malgré des frais de paiement sans contact pour le commerçant.

Mais tous les outils de facturation ne sont pas forcément payants et si vous êtes à la recherche d’une plateforme fiable pour établir des devis et des factures à votre clientèle, n’hésitez pas à vous rendre sur Facture.net.