Le taux de TVA applicable pour les autoentrepreneurs est de 20 %.

Cependant, vous n’êtes pas tenu de collecter la TVA si votre chiffre d’affaires mensuel est inférieur à 5 000 €. Si vous dépassez ce seuil, vous devrez commencer à facturer la TVA à vos clients à partir du 1er janvier de l’année suivante.

La TVA doit être collectée sur toutes les prestations de services ou de vente de produits que vous fournissez. Vous êtes également tenu de déclarer et de payer la TVA au trimestre. Si vous ne le faites pas, des pénalités peuvent être appliquées.

Pas de TVA pour les autoentrepreneurs, mais des cotisations à régler tout de même :

En tant qu’autoentrepreneur, vous n’êtes pas tenu de facturer la TVA sur vos factures. Toutefois, vous êtes toujours responsable du paiement de la TVA sur tous les biens ou services que vous achetez. En outre, vous devez également payer des cotisations par le biais de l’URSAFF sur vos revenus indépendants.

Ces cotisations servent à financer le système français qui finance des prestations telles que les soins de santé (Sécurité sociale) et l’assurance chômage.

Alors que l’absence de TVA peut être un avantage important pour les autoentrepreneurs, il est nécessaire d’être conscient des autres responsabilités financières qui viennent avec l’exploitation de votre propre entreprise.

À partir de quel seuil les autoentrepreneurs doivent-ils facturer la TVA ?

LA TVA est une taxe qui s’applique à la valeur des biens et services vendus en France. En tant qu’autoentrepreneur, vous devez facturer la TVA sur toutes les factures que vous émettez. Le montant de TVA que vous facturez dépendra du seuil que vous avez choisi.

Si votre chiffre d’affaires est inférieur au seuil de TVA, vous n’avez pas à la facturer. Toutefois, si votre chiffre d’affaires est supérieur au seuil de TVA, vous devez facturer TVA au tarif actuellement applicable.

Le seuil de TVA pour les autoentrepreneurs est actuellement de 85 800 € de chiffre d’affaires pour les ventes de marchandises et 34 400 euros de CA pour les prestations de services. Cela signifie que si votre chiffre d’affaires est inférieur, vous n’avez pas à facturer la TVA.

Dans le cas contraire, si votre chiffre d’affaires est supérieur à ces montants, vous devez facturer la TVA au taux actuellement applicable de 20 %.

Comment les autoentrepreneurs reversent-ils ensuite la TVA à l’État ?

Les autoentrepreneurs doivent reverser la TVA à l’État s’ils ont des revenus supérieurs à 70 883 euros par an. La TVA est calculée en fonction du taux de TVA applicable aux prestations de services ou aux produits vendus, et est ensuite déductible des charges sociales et fiscales dues par l’autoentrepreneur.

Pour les autoentrepreneurs qui ont des revenus supérieurs à 70 883 euros par an, ils doivent calculer et reverser la TVA due chaque trimestre. La TVA due est calculée sur le chiffre d’affaires HT (hors taxes) réalisé au cours du trimestre, et le taux de TVA applicable est celui en vigueur au moment de la facturation.

L’autoentrepreneur peut déduire de la TVA due les achats de biens et de services effectués auprès d’autres entreprises assujetties à la TVA. La déduction de la TVA n’est possible que si l’autoentrepreneur dispose d’une facture comportant le taux de TVA applicable et le montant HT mentionnés. Les achats de biens et de services effectués auprès d’entreprises non assujetties à la TVA (par exemple les particuliers) ne donnent pas droit à une déduction de TVA.

Le taux normal de TVA est de 20 %, mais certains biens et services sont soumis à des taux réduits (5,5 %) ou intermédiaires (10 %). Le taux réduit s’applique notamment aux hébergements touristiques, aux livres, journaux et magazines, certains spectacles vivants… Le taux intermédiaire s’applique notamment aux prestations d’hôtellerie et restauration.

Pour les autoentrepreneurs ayant choisi le versement libératoire mensuel ou trimestriel de l’impôt sur le revenu, ils doivent également payer la TVA due chaque mois ou chaque trimestre. Le montant du versement libératoire est déterminé en fonction du chiffre d’affaires HT réalisé au cours du mois ou du trimestre précédent.

Ce mode de paiement n’est possible que si le chiffre d’affaires HT mensuel ou trimestriel est inférieur à 5 000 euros pour les activités relevant du commerce et 7 500 euros pour les activités relevant des services.

Les autoentrepreneurs ont également la possibilité de choisir le paiement mensuel ou trimestriel des cotisations sociales (versées à l’Urssaf), ce qui permet une meilleure gestion du cash-flow. Cependant, ils doivent alors payer la totalité des impôts et taxes sur le chiffre d’affaires HT réalisé au cours du mois ou du trimestre, y compris la TVA.

FAQ :

Comment facturer la TVA au client ?

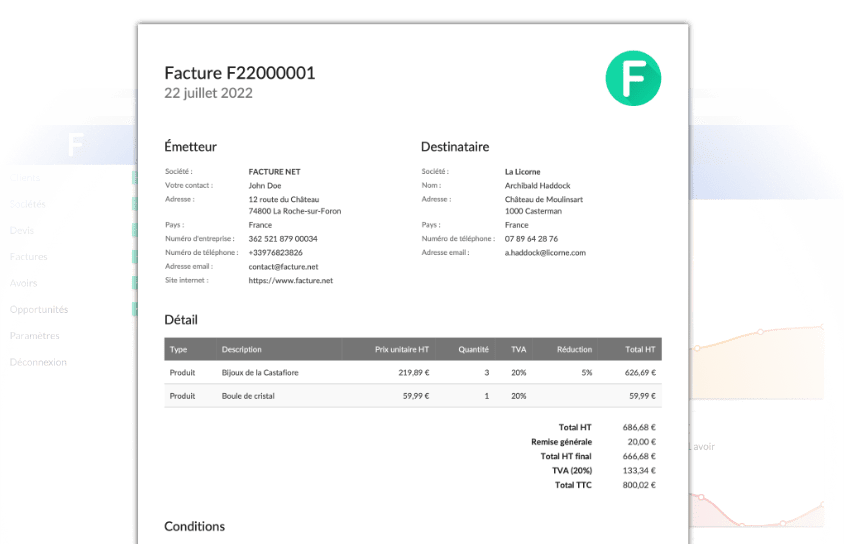

Pour facturer la TVA à vos clients, vous devrez simplement inclure le taux applicable (20 %) sur toutes vos factures. Vous pouvez utiliser un modèle de facture disponible en ligne ou dans un logiciel de comptabilité, ou bien créer votre propre modèle. N’oubliez pas d’inclure votre numéro d’immatriculation intracommunautaire sur toutes vos factures afin que vos clients puissent également déduire la TVA.

Avec un logiciel comme Facture.net, il est facile de faire le calcul de TVA sur vos factures.

Est-ce qu’un autoentrepreneur peut récupérer la TVA ?

Les autoentrepreneurs sont des travailleurs indépendants qui exercent une activité commerciale, artisanale ou libérale. Ils bénéficient de certaines aides, dont la possibilité de récupérer la TVA. En effet, un autoentrepreneur peut déduire la TVA sur les achats liés à son activité, à condition de conserver les factures et les justificatifs.

La TVA est ensuite reversée au Trésor public. Pour effectuer cette démarche, l’autoentrepreneur doit se connecter au site internet de l’administration fiscale et suivre les instructions.

Il est important de noter que la TVA n’est pas un avantage en soi, car elle doit être réglée par le contribuable. En revanche, la possibilité de la déduire permet de réduire le montant des impôts dû par l’autoentrepreneur.

Comment savoir si on doit facturer la TVA ?

Les autoentrepreneurs français sont soumis à la TVA au taux normal de 20 %. Cependant, en raison de leur statut spécial, ils ne peuvent pas bénéficier du régime de déclaration et de facturation simplifié des petites entreprises. Au lieu de cela, les autoentrepreneurs doivent suivre les mêmes règles que les entreprises individuelles classiques pour facturer la TVA à leurs clients.

Dans la plupart des cas, cela signifie que vous devrez déclarer et payer la TVA aux services fiscaux tous les trimestres. Cependant, si vous avez moins de 10 000 € de chiffre d’affaires TTC par an, vous pourrez faire une déclaration annuelle. En outre, vous n’avez pas à déclarer ou à payer la TVA si vous ne facturez pas plus de 2 000 € HT par an (soit 2 400 € TTC).

Comment facturer quand on est autoentrepreneur ?

En tant qu’autoentrepreneur, il est important de bien savoir comment facturer vos clients. La première chose à savoir est que vous devrez ajouter la TVA à vos factures si vous êtes soumis à cette taxe.

En effet, les autoentrepreneurs ne sont pas exemptés de la TVA et doivent donc l’ajouter à leurs prix si elle s’applique. Il est également important de mentionner tous les frais supplémentaires que vous pourriez avoir, tels que les frais de livraison ou les frais de gestion.

Ces frais doivent être clairement indiqués sur votre facture afin que votre client puisse les voir et les prendre en compte lorsqu’il fera son paiement. En suivant ces quelques conseils, vous serez en mesure de facturer correctement vos clients en tant qu’autoentrepreneur.

Avez-vous pensé à Facture.net pour l’élaboration de vos factures ? N’hésitez pas à nous contacter pour en savoir plus sur ce logiciel de facturation.

Comment savoir si on est assujetti à la TVA en tant qu’autoentrepreneur ?

Le taux de TVA standard est de 20 %, mais il existe des taux réduits pour certaines activités et certains produits. Les autoentrepreneurs appliquent le taux standard ou les taux réduits en fonction des produits et services vendus. Si vous exercez une activité à taux réduit, vous devez indiquer ce taux sur vos factures.

Le taux de TVA pour les autoentrepreneurs est donc variable et dépend de votre activité. Par exemple, pour de la prestation de services, le taux de TVA applicable à votre activité est de 20 %.

Le taux à appliquer est à sélectionner en fonction de votre activité et de vos produits. Pour savoir si vous êtes assujetti à la TVA, vous pouvez consulter le site web de l’administration fiscale française.

Notre astuce pour appliquer la TVA sur vos factures en tant qu’autoentrepreneur

Réalisez vos factures avec le logiciel gratuit Facture.net en toute simplicité. Le calcul de la TVA se fait de manière automatique selon vos réglages de départ. Une solution rapide et facile pour envoyer vos devis et factures à vos clients.