Déduire des frais sur votre entreprise vous permet de réduire le résultat imposable et par conséquent l’impôt sur l’entreprise. Mais comment cela fonctionne ? Que peut-on passer en frais professionnels ?

Gérer des notes de frais en tant que freelance implique des règles et des limites que vous devez connaître.

Voici tout ce que vous devez savoir sur les frais déductibles sur l’entreprise.

Les conditions pour déduire une charge professionnelle

Pour diminuer la base imposable, vous pouvez déduire des frais professionnels. Mais comment savoir si ces charges sont déductibles fiscalement ?

Les dépenses doivent remplir 4 conditions pour être considérées comme des dépenses professionnelles déductibles :

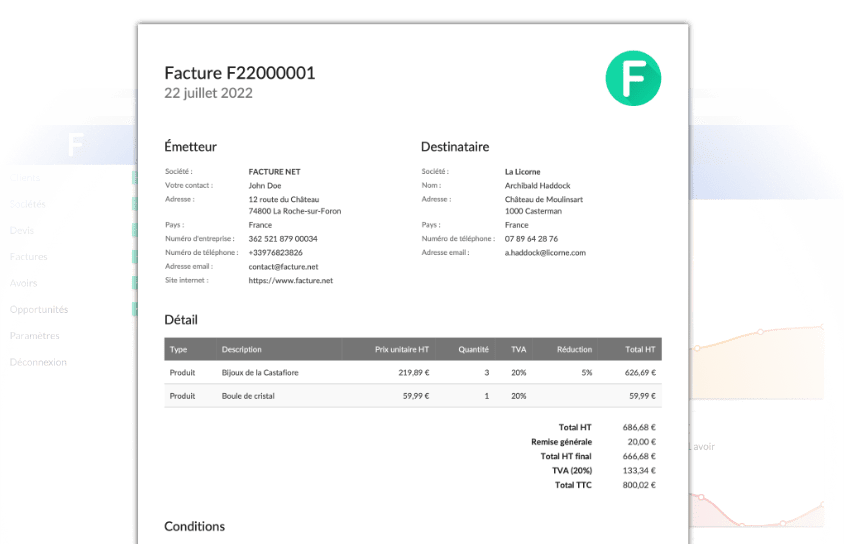

- Vous devez présenter des pièces justificatives des dépenses effectuées. Celles-ci doivent être réelles et leur montant ne doit pas être excessif.

La dépense doit être essentielle à l’entreprise et à son activité économique et doit être effectuée dans l’intérêt de la société. - Un document comme une facture avec la mention de l’entreprise doit justifier la dépense professionnelle.

- La dépense ne doit pas être excessive. Cependant, si vous devez effectuer des voyages d’affaires, les frais de déplacement peuvent être reconnus comme frais professionnels.

- Les dépenses doivent être effectuées au cours de l’année.

Les frais déductibles ne doivent pas être excessifs par rapport au chiffre d’affaires de l’entreprise.

Bien sûr vos charges professionnelles doivent avoir un rapport avec votre activité.

Création d’entreprise : peut-on déduire les frais engagés ?

Vous avez dû engager des frais lors de la création de votre entreprise ? Bonne nouvelle, vous pouvez les faire passer en frais déductibles jusqu’à 6 mois avant la création de votre société !

Bien sûr, les dépenses doivent respecter les conditions citées plus haut pour être considérées comme notes de frais…

Sauf la mention du nom de l’entreprise sur la facture. Si votre nom figure sur le document, il sera tout de même valable auprès de l’administration.

Les frais doivent aussi être justifiés comme étant indispensables à la création de votre entreprise.

Il peut s’agir de l’achat d’équipement informatique, de la création et de l’impression de cartes de visite ou encore de l’avance de frais de greffe.

Si vous avez effectué des dépenses pour l’entreprise plus de 6 mois avant sa création, vous pouvez racheter les acquisitions au nom de la société. Cette solution implique un contrat de cession entre vous et la société.

Quels sont les frais déductibles de l’entreprise ?

En créant votre entreprise, vous pouvez mettre des dépenses à la charge de l’entreprise, mais pas n’importe quelles dépenses ! Voici ce que vous pouvez faire passer en note de frais sur le compte de votre société :

- Les frais de restauration et les repas d’affaire font partie des frais déductibles. Pour justifier ces dépenses, indiquez le nom des invités et le caractère professionnel du repas au dos de l’addition.

Le montant déductible pour les frais de restauration est de 14,10€ par jour et l’évaluation forfaitaire est de 4,90 €. Vos repas ne doivent donc pas dépasser un plafond de 19€. Ne comptez pas inviter vos amis dans un restaurant étoilé sur le compte de la société !

- Les frais de déplacement peuvent atteindre des montants conséquents notamment si vous devez effectuer des voyages d’affaires.Les billets de train ou d’avion peuvent être portés sur les notes de frais déductibles.Pour calculer les notes de frais kilométriques, vous devez préciser les motifs de déplacement et le nombre de kilomètres ainsi que le lieu de déplacement.Vous ne pouvez pas inclure les frais de déplacement entre votre lieu de travail et votre domicile dans vos notes de frais.Pensez aussi à conserver les justificatifs des frais de péage de vos déplacements.

- Les frais de logement peuvent être remboursés seulement dans le cas où vous ne pouvez pas rejoindre votre domicile dans le cadre d’un déplacement professionnel.Cela est valable dans le cas où le lieu de rendez-vous se trouve à plus de 50 km de votre domicile ou si vous devez effectuer un trajet de plus d’1h30 pour rentrer chez vous.

- Les frais de fourniture peuvent être déduits du résultat imposable jusqu’à un montant de 500€ HT. Les frais de fourniture incluent le matériel informatique et bureautique.

Votre expert-comptable peut vous fournir les détails sur tous les frais que vous pouvez déduire sur votre déclaration de revenus.

Vous pouvez aussi inclure les frais de loyer et de formation qui ont un intérêt économique pour l’entreprise dans les frais déductibles.

Remboursement des notes de frais pour les micro-entrepreneurs

Les règles de déduction des notes de frais pour les freelances micro-entrepreneurs sont différentes. L’administration fiscale applique déjà un abattement forfaitaire prenant en compte vos dépenses professionnels.

Vous ne pouvez donc pas déduire les dépenses de votre chiffre d’affaires. Selon votre secteur d’activité en tant qu’indépendant, le taux est variable :

- 71% du chiffre d’affaires pour les entrepreneurs spécialisés dans l’achat-revente.

- 50% du chiffre d’affaires si votre activité relève des BIC

- 34% du chiffre d’affaires si votre activité dégage des bénéfices non commerciaux.

Frais déductibles pour les freelances en portage salarial

Les frais de fonctionnement sont considérés comme des frais professionnels si vous êtes freelance en portage salarial.

Les frais de fonctionnement incluent les fournitures professionnelles, le transport et les dépenses liées à la communication.

Pour déduire ces frais, ils doivent être inférieurs à 30% du salaire brut.

Vous devez justifier vos dépenses auprès de l’administration pour pouvoir déduire les charges liées aux frais de fonctionnement.

Le remboursement des notes de frais

Mais comment vous faire rembourser vos notes de frais ?

Le remboursement des frais répond à des règles spécifiques, en effet, vous ne pouvez pas rembourser les notes comme vous l’entendez. Il existe deux façons de vous faire rembourser ces notes :

- Selon un calcul forfaitaire seulement si vous êtes gérant minoritaire d’une SARL ou président d’une SAS.

- Selon un barème notamment pour les indemnités kilométriques.

Pour déduire vos frais, vous devez conserver précieusement tous les justificatifs et déduire la somme des frais sur votre bénéfice brut sur votre déclaration de revenus.

La conservation des justificatifs est nécessaire en cas de contrôle fiscal.

N’hésitez pas à faire appel à un expert comptable pour vous aider à prendre en compte toutes vos dépenses professionnelles et à les inclure dans votre déclaration de revenus. Trouvez un comptable indépendant gratuitement sur Codeur.com.