La TVA ou taxe sur la valeur ajoutée est un impôt indirect sur la consommation. La TVA est payée par les consommateurs et collectée par l’entreprise, elle représente la différence entre le prix hors taxe et le prix toutes taxes comprises d’un produit ou d’un service.

En tant qu’entrepreneur, si votre chiffre d’affaires dépasse un certain seuil, vous devrez facturer la TVA.

Calculer la TVA peut sembler simple mais ce n’est pas toujours le cas. Voici les règles à connaître pour calculer votre TVA.

Le fonctionnement de la TVA en France

La plupart des entreprises doivent facturer la TVA pour vendre un produit ou une prestation de service et la déclarer à l’administration fiscale.

Il existe un système de déduction de la TVA payée par les entreprises afin d’éviter de taxer plusieurs fois un même produit. Cela permet aux entreprises de déduire du montant à payer la TVA payée lors de leurs achats professionnels.

La TVA collectée

Les entreprises françaises assujetties à la TVA collectent cet impôt. La TVA collectée par la vente de produits ou de services représente la TVA à payer. Vous devez donc reverser la TVA collectée à l’État.

Le moment pour payer cette taxe peut varier selon les opérations, il peut s’agir de la date de livraison ou de la date d’encaissement du prix. Vous pouvez reverser la TVA grâce à des déclarations par voie dématérialisée.

À lire aussi : Comment facturer un client à l’étranger ?

La TVA déductible

Vous payez la TVA à vos fournisseurs lorsque vous faites des achats de produits ou de matière première. Vous pouvez déduire cette TVA du montant à verser à l’administration fiscale selon les conditions suivantes :

- Le montant de la TVA doit figurer sur un document administratif comme une facture par exemple.

- Vous ne pouvez déduire la TVA si elle est exigible chez votre fournisseur.

- La TVA est déductible sur les produits et services achetés dans le cadre de votre activité professionnelle.

Les achats suivants ne peuvent pas faire l’objet d’une déduction de TVA :

- le dépenses de logement

- les véhicules dédiés au transport de personnes inscrits à l’actif de la société

- les biens cédés à prix très bas ou gratuitement

- autres services liés à des biens hors du dispositif.

Si la TVA déduite est supérieure à la TVA collectée, vous obtenez un crédit de TVA que vous pourrez vous faire rembourser ou déduire des prochains impôts.

À lire aussi : Est-il obligatoire d’utiliser un logiciel de facturation ?

Les différents taux de TVA

Il existe différents taux de TVA en vigueur en France qui dépendent de votre secteur d’activité et des produits que vous vendez. Le taux de TVA le plus courant est de 20% mais des taux réduits existent également.

- Taux normal de TVA de 20% qui concernent la majorité des produits et services non concernés par les autres taux.

- Taux intermédiaire de 10% relatif au secteur de la restauration, des produits alimentaires préparés, du transport ou des travaux de rénovation dans des logements anciens.

- Taux réduit de 5,5% qui concerne les produits alimentaires non préparés, les livres, le gaz et l’électricité ou encore les boissons non alcoolisées.

- Taux “super réduit” de 2,1% pour un nombre limité de produits comme les médicaments remboursés et la presse.

Votre entreprise facture la TVA, la collecte pour l’Etat mais n’en est pas redevable. La TVA doit ensuite être reversée à l’administration fiscale.

En Corse, un seul taux de 10% est appliqué sur l’ensemble des transactions commerciales.

Comment calculer le taux de TVA ?

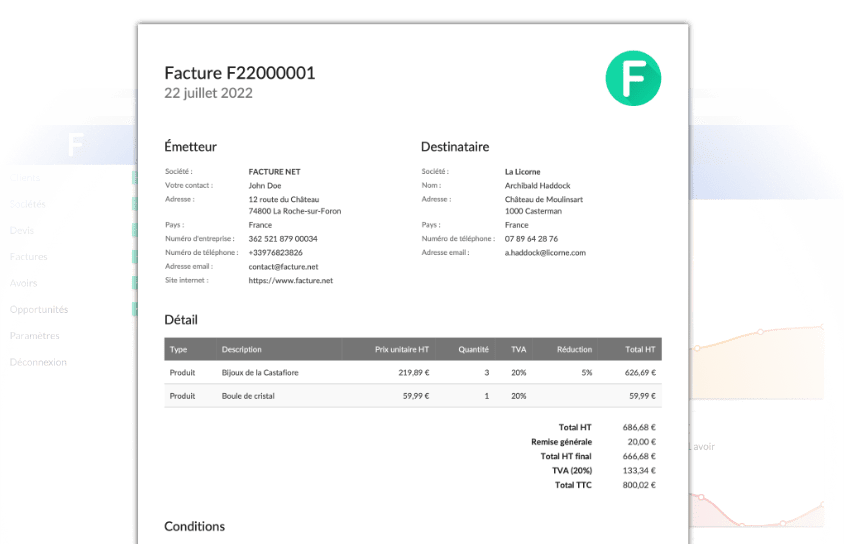

Vous devez calculer la taxe sur la valeur ajoutée directement sur le produit ou le service que vous vendez. Pour cela, vous devez connaître le taux qui s’applique à votre secteur d’activité professionnelle et indiquer sur les factures :

- Le prix de vente hors taxe (HT)

- Le taux de TVA qui s’applique

- Le montant de TVA

- Le prix de vente toutes taxes comprises (TTC).

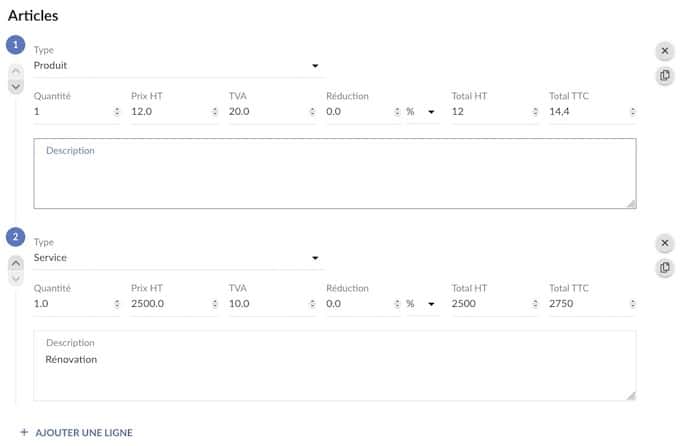

Il est possible que vous soyez amené à appliquer plusieurs taux de TVA sur une même facture ou un même devis. Cela peut être le cas dans le BTP notamment avec la différence de TVA entre la rénovation et des travaux sur bâtiments neufs. Dans ce cas, voici ce que vous devez mentionner sur les factures :

- La TVA relative à chaque produit doit apparaître clairement

- Mentionner dans le bas de votre facture ou de votre devis les bases HT et les différents montants de TVA par taux.

Calculer la TVA à partir du prix hors taxes

Pour effectuer le calcul de TVA sur les prix HT (hors taxes), vous devez multiplier le prix de vente HT par le taux de TVA applicable afin d’obtenir le prix de vente TTC.

Montant de TVA = Prix HT x taux de TVA

Prix TTC = montant de TVA + Prix HT

Prix HT = Prix TTC - TVA

Par exemple, pour un produit à 30 € HT avec un taux de TVA à 20% :

30 x 20% = 6 € de TVA 6 + 30 = 36 € prix TTC 36 - 6 = 30 € prix HT

Calculer la TVA à partir du prix toutes taxes comprises

Voici comment se calcule le montant de la TVA à partir du prix TTC :

Taux normal : prix TTC / 120 x 20

Taux intermédiaire : prix TTC / 110 x 10

Taux réduit : prix TTC / 105,5 x 5,5

Calculer la TVA à payer à l’Etat

En fonction du régime de TVA que vous avez choisi et à la fin de chaque mois ou de chaque trimestre, vous devez comptabiliser le montant total de TVA collectée et le montant total de TVA déductible. Vous déduisez alors la TVA déductible de la TVA collectée pour obtenir le montant à reverser à l’Etat.

Si le montant de TVA collectée est supérieur au montant de TVA déductible, vous devrez seulement régler la différence à l’administration fiscale. Lorsque le résultat de TVA est négatif, vous pourrez vous faire rembourser la différence de TVA par l’administration fiscale pour compenser la TVA déductible (versée sur les dépenses).

Vous êtes à présent en mesure de calculer la TVA qui s’applique à votre produit ou votre service. En tant que professionnel, vous devez connaître le montant de TVA à verser à l’administration fiscale de façon mensuelle, trimestrielle ou annuelle en fonction du régime de TVA que vous avez choisi.

Gérez vos différents taux de TVA directement sur vos devis et facture dans votre outil de facturation 100% gratuit, Facture.net.