La gestion des cotisations sociales est cruciale pour les auto-entrepreneurs. Comprendre comment ces cotisations fonctionnent et comment elles sont calculées peut aider à éviter des surprises désagréables et à mieux planifier vos finances.

Cet article vous fournit une vue d’ensemble des cotisations sociales pour les auto-entrepreneurs, en se concentrant sur le rôle de l’URSSAF et le montant des cotisations.

Les cotisations sociales pour les auto-entrepreneurs

Il existe différentes cotisations sociales, qui sont collectées par l’URSSAF.

Le rôle de l’URSSAF pour les auto-entrepreneurs

L’URSSAF (Union de Recouvrement des cotisations de Sécurité Sociale et d’Allocations Familiales) joue un rôle central dans la gestion des cotisations sociales des auto-entrepreneurs. Cet organisme est responsable de la collecte des cotisations qui financent la Sécurité Sociale, incluant la retraite, l’assurance maladie, les allocations familiales, et autres prestations sociales. Pour les auto-entrepreneurs, l’URSSAF simplifie le processus en centralisant toutes les cotisations dans un même système.

Les cotisations sociales des salariés sont prélevées directement sur le salaire. Les auto-entrepreneurs ne perçoivent pas de salaire, ils doivent donc s’acquitter de leurs cotisations sociales eux-mêmes.

L’URSSAF collecte donc les cotisations sociales, et est également chargée de verser certaines prestations sociales aux indépendants (allocations familiales, prime d’activité…).

Les différentes cotisations sociales

Il existe différentes cotisations sociales pour les auto-entrepreneurs et les principales sont les suivantes :

- Assurance maladie / maternité : couvre les frais de santé et les congés de maternité.

- Allocations familiales : finance les prestations familiales pour les auto-entrepreneurs ayant des enfants à charge.

- Retraite de base : assure une pension de retraite de base.

- Retraite complémentaire obligatoire : complète la retraite de base.

- Invalidité et le décès : protection en cas d’invalidité ou de décès.

- Formation professionnelle : finance la formation continue des auto-entrepreneurs.

Il existe également des contributions sociales spécifiques à certaines activités.

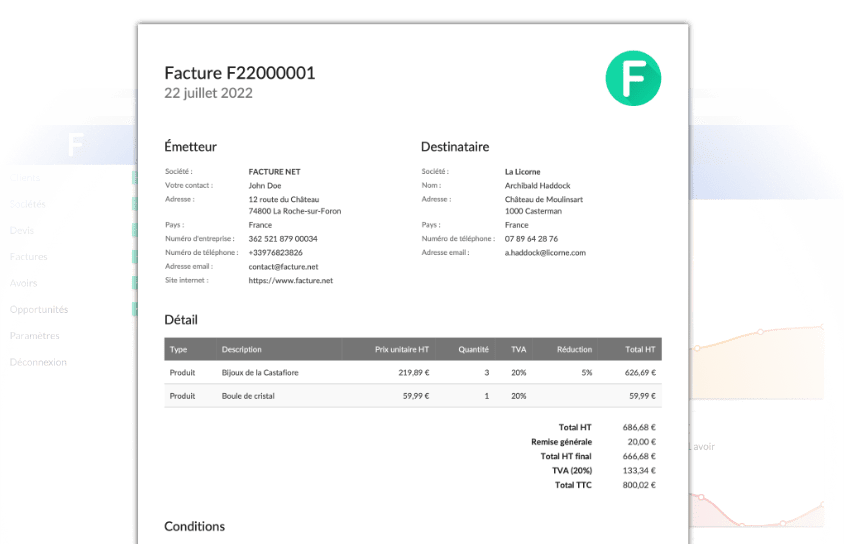

Le montant des cotisations URSSAF des auto-entrepreneurs

Les auto-entrepreneurs bénéficient d’un régime simplifié pour leurs cotisations sociales, afin d’alléger leurs démarches administratives et financières.

Le mécanisme de calcul est basé sur le chiffre d’affaires réalisé et non sur les bénéfices comme pour les entreprises soumises au régime réel. Cela permet aux auto-entrepreneurs de ne payer des cotisations que lorsqu’ils réalisent des ventes, ce qui est particulièrement avantageux en cas de fluctuations importantes des revenus.

Le calcul des cotisations sociales pour les auto-entrepreneurs se fait sur la base d’un pourcentage du chiffre d’affaires réalisé. Ce pourcentage varie en fonction de l’activité principale exercée par l’auto-entrepreneur :

- Activités de vente de marchandises (BIC) : 12,3%

- Prestations de services commerciales et artisanales (BIC) : 21,2%

- Autres prestations de services et activités libérales (BNC) : 23,1%

- Professions libérales réglementées relevant de la Cipav : 23,2%

- Location de meublés de tourisme classés (BIC) : 6%

Le décret n° 2024-484 du 30 mai 2024 modifie à la hausse les taux de cotisations pour les activités libérales (BNC) créées depuis 2018 :

- 1er juillet 2024 : le taux est déjà passé de 21,1% à 23,1%

- 1er janvier 2025 : le taux passera de 23,1% à 24,6%

- 1er janvier 2026 : le taux passera de 24,6% à 26,1%

Pour les activités libérales créées avant 2018 et les activités libérales réglementées (CIPAV), le taux est passé à 23,2% au 1er juillet 2024 et ne doit pas augmenter jusqu’en 2026.

Pour calculer vos cotisations sociales, il faut multiplier votre chiffre d’affaires par le taux de cotisation applicable à votre activité. Le résultat obtenu représente le total des cotisations sociales à payer pour la période concernée. Ce montant doit ensuite être déclaré à l’URSSAF selon la périodicité choisie lors de votre inscription au régime.

Les exonérations et réductions possibles

Certaines situations permettent aux auto-entrepreneurs de bénéficier d’exonérations ou de réductions de cotisations :

- L’ACRE (Aide aux Créateurs et Repreneurs d’Entreprise) offre une exonération partielle de cotisations sociales durant la première année d’activité, ce qui permet de démarrer votre activité en bénéficiant d’un allégement financier significatif.

- Zones de revitalisation rurale (ZRR) et zones franches urbaines (ZFU) : les entrepreneurs situés dans ces zones peuvent bénéficier d’exonérations spécifiques.

- Réductions des cotisations pour les jeunes entrepreneurs ou les auto-entrepreneurs en situation de handicap.

- Les micro-entreprises qui embauchent des salariés peuvent bénéficier d’exonérations de cotisations sociales pendant une certaine période dans le cadre de dispositifs de soutien à l’emploi.

Bien gérer vos déclarations URSSAF

Gérer efficacement vos déclarations URSSAF est essentiel pour éviter des pénalités et des complications financières. Voici quelques conseils pour y parvenir :

- Respecter les échéances : les déclarations et paiements doivent être effectués mensuellement ou trimestriellement, selon l’option choisie.

- Utiliser les outils en ligne : le site de l’URSSAF offre des outils pour faciliter les déclarations et paiements en ligne.

- Tenir une comptabilité rigoureuse : bien suivre vos revenus et dépenses permet de calculer précisément les cotisations dues et de détecter rapidement toute erreur.

Optimisez la gestion de vos cotisations URSSAF

Comprendre et gérer vos cotisations sociales est essentiel pour la pérennité de votre activité en tant qu’auto-entrepreneur. En connaissant les différents types de cotisations et les taux applicables, vous pouvez optimiser votre situation financière et éviter des surprises désagréables.