La micro-entreprise est un statut qui n’implique que très peu d’obligations légales, mais qui toutefois nécessite une comptabilité sérieuse.

Si le statut convient aux débutants, novices dans l’exercice d’une activité autre que le salariat, il n’est pour autant pas à prendre à la légère.

Pour exercer votre activité de manière sereine et assurer la pérennité de votre activité, gérer votre comptabilité de manière responsable est indispensable.

Qu’est ce qu’une micro-entreprise ?

À qui s’adresse la micro-entreprise ?

Aussi connue sous le terme d’auto-entreprise, la micro-entreprise est un statut d’exercice d’une activité en dehors du salariat. Elle peut concerner les commerçants, les artisans et certaines professions libérales réglementées ou non réglementées.

Contrairement à d’autres formes d’exercice d’un travail indépendant, la micro entreprise n’est pas un statut juridique. Il s’agit seulement d’offrir un régime fiscal et social simplifié auquel peuvent avoir accès certains travailleurs indépendants. Le plus souvent, la micro-entreprise est adaptée pour les travailleurs indépendants qui débutent leur activité ou dont le chiffre d’affaires ne dépasse pas un certain montant.

Depuis 2016, la micro-entreprise a remplacé le statut social d’auto-entreprise. En réalité, les statuts de micro et auto-entrepreneur ont fusionné sous la même appelation et donnent droit aux travailleurs indépendants soumis à ce régime à un statut plus avantageux.

Quelles sont les différentes options offertes par la micro-entreprise ?

La micro-entreprise est un régime fiscal et social unique, qui regroupe en réalité différentes branches, dans lesquelles sont redistribués les travailleurs indépendants en fonction de leur activité.

Le régime micro-BNC (bénéfices non commerciaux).

Le régime micro-BNC concerne différentes professions indépendantes qui ne relèvent pas de la vente de biens :

- les professions libérales,

- les notaires, huissiers, greffiers et commissaires-priseurs,

- les professionnels percevant des droits d’auteur,

- les revenus de la propriété industrielle perçus par un particulier,

- les revenus perçus par les prêtres,

- les revenus des intermédiaires agissant au nom de leurs clients (ou agents transparents),

- les revenus commerçants qui peuvent être perçus par les professionnels exerçant une activité libérale, à condition que les ressources perçues par cette activité restent majoritaires.

Dans ce cadre, les entrepreneurs déclarant leurs revenus sous le régime du micro-BNC doivent déclarer leurs recettes brutes, chaque année lors de la déclaration d’impôts. Il est aussi possible, pour plus de facilité, d’opter pour le versement libératoire tous les 3 mois. Le chiffre d’affaires est limité à 72 600 euros par année civile.

Le régime micro-BIC (bénéfices industriels et commerciaux) .

Le régime micro-BIC concerne quant à lui des professions commerciales principalement, comme :

- les entreprises qui produisent des ressources par la vente de marchandises, d’objets, de fournitures, ou de nourriture,

- les entreprises qui exercent une activité commerciale par assimilation : marchands de biens, locations immobilières, laboratoires d’analyses médicales par exemple,

- les revenus tirés d’activités accessoires.

Le chiffre d’affaires est là encore limité à 72 600 euros annuels. Si l’entrepreneur dépasse ce plafond de revenus, c’est un statut d’imposition moins avantageux qui lui sera appliqué (régime réel simplifié ou régime réel normal). Les revenus tirés de l’activité sont à déclarer chaque mois ou chaque trimestre auprès de l’URSSAF.

La comptabilité d’une micro-entreprise.

Quelles sont les obligations d’un micro-entrepreneur en matière de comptabilité ?

En tant que micro-entrepreneur, certaines obligations vous incombent en matière de comptabilité. Si elles sont moins importantes que pour les travailleurs indépendants relevant du régime général, et ne vous soumettent pas à l’obligation d’avoir recours à un expert-comptable, vos obligations en termes de comptabilité sont néanmoins à prendre au sérieux pour éviter tout litige.

La tenue d’un livre de recettes et de dépenses.

Votre micro-entreprise implique la production de recettes que vous encaisserez. Si la première obligation concerne l’encaissement des recettes générées, il est important de consigner une trace de ces bénéfices en cas de contrôle.

Le livre de recettes encaissées doit mentionner plusieurs éléments, de façon chronologique :

- le montant et l’origine des recettes (identité du client)

- le mode de règlement par le client

- les références des pièces justificatives (numéro de facture ou de note).

Si votre activité concerne la vente de marchandises, vous devez également consigner une trace de vos achats pour justifier de vos dépenses engagées. Ce livre de recettes et de dépenses peut prendre la forme d’un cahier de compte ou bien d’un logiciel électronique.

L’obligation de déclaration du chiffre d’affaires.

En tant que micro-entrepreneur, vous devez obligatoirement vous soumettre à la déclaration de votre chiffre d’affaires. Cette déclaration peut être mensuelle ou trimestrielle, suivant l’option choisie lors de la création de votre entreprise individuelle.

Attention : cette obligation s’applique même en l’absence de chiffre d’affaires. Si le montant de votre CA est égal à 0 pour une période, vous devrez déclarer ce chiffre au service de l’URSSAF. Si le montant, même nul, de votre chiffre d’affaires n’est pas déclaré à l’URSSAF, vous vous exposez à des sanctions qui peuvent aller jusqu’à l’application d’une pénalité compensatrice. Mieux vaut donc y penser.

L’obligation de fournir des factures

Pour pouvoir justifier de votre activité, vous devez fournir une facture en bonne et due forme à chacun de vos clients à la fin d’une prestation. Généralement, la gestion de la comptabilité d’une micro-entreprise est simplifiée, mais cela ne signifie en rien qu’elle ne nécessite pas une attention rigoureuse dès le lancement de votre activité.

La gestion au quotidien

Au quotidien, vous devrez veiller à tenir votre livre de recettes à jour et à déclarer de manière régulière votre chiffre d’affaires, en fonction des échéances choisies. Pour faciliter le paiement de vos cotisations auprès de l’URSSAF, nous vous conseillons de prélever une somme correspondant au montant de votre taux d’imposition chaque mois.

Pour les micro-entrepreneurs soumis au régime BIC, le taux global d’imposition pour les cotisations sociales est de 12.80%. Pour les professionnels soumis aux BNC et les professions libérales, le taux de cotisation est fixé à 22%.

Les outils pour gérer sa comptabilité

Comme toute bonne organisation, vous aurez besoin d’outils. Le plus important est sans aucun doute votre livre de recettes. Il peut tout à fait prendre la forme d’un cahier officiel, à condition que les données qui y sont inscrites soient non modifiables ou effaçables. Il existe aussi des logiciels très performants, et certains comptes bancaires en ligne ont même inclus dans leur offre des fonctionnalités qui permettent de vous aider à gérer votre comptabilité.

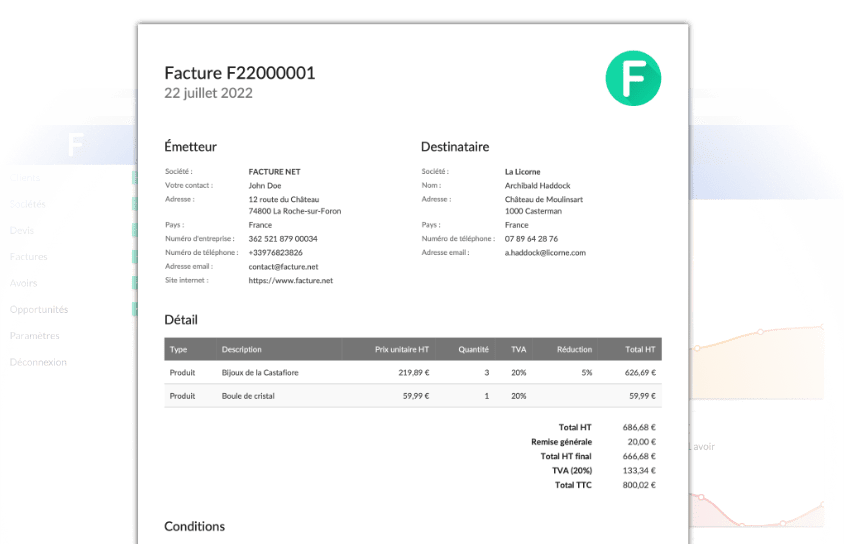

Un logiciel de facturation pour auto entrepreneur est également un indispensable pour fournir des documents réglementaires à vos clients. La facture est en effet un moyen pour vous de garder une trace, mais c’est aussi une garantie d’être payé. A partir d’une facture éditée, vous pouvez réclamer une somme dûe et appliquer éventuellement des pénalités de retard en cas d’impayés.

D’autres outils peuvent également vous être utiles en fonction de votre mode de gestion. A vous de vous les approprier !

Comment ma comptabilité est-elle impactée si mon activité grandit ?

Le développement de votre activité peut correspondre à une hausse de votre chiffre d’affaires annuel et entraîner une modification de votre régime. Autrement dit, suivant le montant de votre chiffre d’affaires annuel, vous pourrez ne plus appartenir au régime de la micro-entreprise.

Si votre activité concerne la vente de marchandises et de biens, le plafond de chiffre d’affaires en micro-entreprise est fixé à 176 200 euros annuels. Si le plafond est dépassé pendant deux années consécutives, votre activité sera soumise au paiement de la TVA. Cela implique que l’URSSAF est tolérante si votre chiffre d’affaires est plus important que le plafond fixé si cela ne se produit que sur une année. Au delà d’une année, vous passez du régime micro-BIC au régime réel d’imposition pour les bénéfices industriels et commerciaux (BIC).

Si votre activité concerne les prestations de service, alors le plafond de chiffre d’affaires à ne pas dépasser plus d’une année est de 72 600 euros. Si ce montant est dépassé pendant deux années consécutives, le régime sous lequel vous serez imposé est le régime de la déclaration contrôlée pour les bénéfices non commerciaux (BNC).

Cependant, la modification de votre régime d’imposition n’implique pas la modification de votre statut juridique.

Notre astuce pour gérer la comptabilité d’une micro-entreprise.

Pour gérer la comptabilité de votre entreprise de manière facilitée, nous vous proposons un outil intelligent, 100% digital. Facture.net permet d’établir des factures de manière sécurisée et de comptabiliser vos recettes et vos dépenses. Vous pouvez y enregistrer vos informations professionnelles et les coordonnées de vos clients. Une fois les factures payées et les recettes encaissées, signalez le au logiciel qui vous aide à suivre facilement et efficacement le fil de vos opérations financières. Toutes vos factures sont mémorisées en ligne : un bon moyen pour toujours tout avoir sous la main.

Consignez tous vos documents et votre fichier client au même endroit pour faciliter la gestion de votre micro-entreprise. Le recours à ce logiciel pour gérer la comptabilité de votre micro-entreprise est une aide précieuse et un gain de temps. Pratique et facile d’utilisation, il s’utilise en ligne et ne nécessite pas de téléchargement. Grâce à lui, vous pouvez effectuer vos opérations de comptabilité au quotidien, partout et en toutes circonstances, de la manière la plus fiable qui soit.