Vous pouvez offrir des cadeaux à vos clients pour garantir de bonnes relations commerciales. Il s’agit d’une pratique fréquente dans les entreprises visant à remercier suite à une collaboration ou à fidéliser les clients.

De plus, si le montant des cadeaux d’affaires ne dépasse pas un certain montant, il peut être déductible de vos impôts. Les cadeaux clients entrent dans le cadre d’une réglementation fiscale spécifique.

Voici comment déclarer et intégrer les cadeaux clients et les gestes commerciaux à votre comptabilité.

Cadeaux clients : qu’est-ce que c’est ?

Si vous êtes dirigeant d’entreprise, vous pouvez créer une relation optimale de confiance avec vos clients en offrant des cadeaux d’entreprise.

Il s’agit d’un moyen de montrer votre reconnaissance à vos clients et de les remercier pour leur fidélité. Les cadeaux d’affaires sont aussi un moyen de marquer les esprits.

Les cadeaux clients concernent les produits acquis par votre entreprise dans le but de les offrir à vos clients. Ils peuvent également prendre la forme d’invitations à des évènements ou de gestes commerciaux.

Peut-on déduire la TVA sur les cadeaux clients ?

Vous n’êtes pas autorisé à récupérer la TVA sur des biens offerts ou sur des biens vendus à des prix inférieurs au prix normal. Qu’il s’agisse de cadeaux clients ou de gestes commerciaux, il n’est pas possible de déduire la TVA.

Ces conditions peuvent concerner des cadeaux clients comme des paniers garnis ou des caisses de Champagne ou de vin ou bien les objets publicitaires.

Les cadeaux non déductibles concernent aussi les dépenses importantes comme des activités de loisirs, des locations de yachts ou de résidences de plaisance.

Vous pouvez cependant déduire la TVA sur les cadeaux d’affaires dans les cas suivants :

- Les cadeaux de faible valeur dont le montant unitaire par bénéficiaire et par an ne dépasse pas 69€ TTC.

- Les dépenses concernant les présentoirs publicitaires remis à vos clients si la valeur unitaire ne dépasse pas 107€ TTC. Ces biens doivent concerner la diffusion, la promotion et la vente des produits de votre entreprise.

La TVA est déductible de ces montants seulement dans ces deux cas. Par exemple, vous pourrez récupérer la TVA sur les dépenses concernant des échantillons gratuits remis aux clients.

Il est aussi possible de récupérer la TVA sur des dépenses concernant des cadeaux clients remis dans le cadre d’un parrainage.

Ces règles ne concernent pas les sociétés en franchise en base de TVA puisqu’elles ne récupèrent pas la TVA sur la totalité de leurs dépenses.

Il se peut que vos cadeaux clients soient offerts sous forme de services. Dans ce cas, il est possible de déduire la TVA tant que ces services sont rendus dans l’intérêt de votre entreprise.

Peut-on déduire les dépenses en cadeaux clients des bénéfices de l’entreprise ?

Les règles applicables ne sont pas les mêmes concernant la déduction des dépenses de cadeaux clients et celle de la TVA.

À partir du moment où vous offrez des cadeaux d’affaires dans l’intérêt de votre entreprise, leur montant est déductible du bénéfice imposable.

La valeur du cadeau n’a pas d’importance tant qu’elle n’est pas exagérée. Vous pouvez évaluer la valeur des cadeaux d’affaires en fonction des usages liés à votre secteur d’activité et à la taille de l’entreprise.

Il est nécessaire de prouver que les dépenses liées aux cadeaux clients sont effectuées dans l’intérêt de l’entreprise pour pouvoir déduire le montant des bénéfices.

Dans le cas d’un contrôle fiscal, vous devez donc pouvoir prouver l’intérêt des cadeaux ou des gestes commerciaux destinés à vos clients.

L’intérêt principal des cadeaux d’affaires étant d’établir de bonnes relations commerciales.

Si vous êtes micro-entrepreneur, les dépenses en cadeaux clients ne sont pas déductibles des bénéfices de votre entreprise.

Si vous dépendez de ce régime fiscal, les dépenses que vous effectuer dans le cadre de votre activité professionnelle ne peuvent pas être déduites du bénéfice imposable.

En effet, l’application d’un abattement forfaitaire sur le montant des recettes détermine le bénéfice imposable.

Comment déclarer des cadeaux d’affaires ?

Si vous offrez des cadeaux d’affaires à vos clients pour améliorer les relations commerciales, il est nécessaire de les déclarer à partir d’un certain montant.

Vous devez donc déclarer les cadeaux clients et mentionner leur montant sur le relevé des frais généraux de l’entreprise à partir de 3000€.

Dans le cadre d’une entreprise à régime individuelle soumise à un régime réel d’imposition, vous devez mentionner le montant des dépenses en cadeaux clients dans un cadre prévu à cet effet sur la déclaration des résultats.

Pour toutes les entreprises, tous régimes fiscaux confondus, vous devez mentionner le montant de ces dépenses sur le relevé spécial que vous joignez à la déclaration des résultats.

Les cadeaux publicitaires ne doivent pas être pris en compte dans le montant de 3000€. Sont considérés comme cadeaux publicitaires tous les objets comportant une publicité apparente.

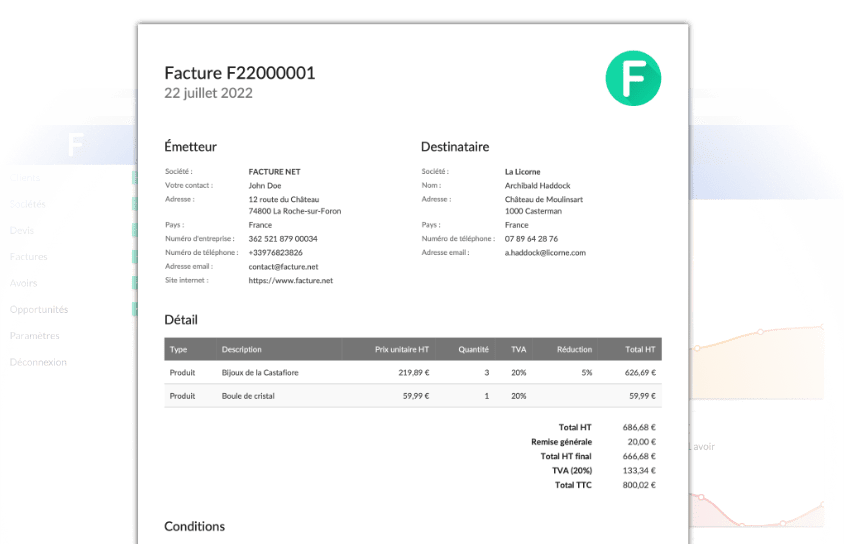

Comment intégrer les gestes commerciaux et les cadeaux d’affaires dans votre comptabilité ?

Vos cadeaux clients doivent être renseignés de façon précise dans votre bilan comptable. Pour cela, il suffit de les classer dans la bonne catégorie.

Dans le cas de cadeaux achetés par l’entreprise, vous devez débiter le compte “cadeaux clients” pour le montant hors taxe.

Si vous pouvez déduire la TVA, vous devez alors débiter le compte “TVA déductible sur biens et services”. Vous pourrez créditer le montant TTC sur le compte “fournisseurs”.

Si les cadeaux clients sont fabriqués par l’entreprise, vous devez alors débiter le compte “échantillons”.

Si les cadeaux que vous souhaitez offrir à vos clients étaient à l’origine destinés à la vente, ils peuvent être considérés comme une réduction du prix de vente ou geste commercial. Ils doivent être crédités sur le compte des “produits annexes”.

Vous n’avez pas à comptabiliser un produit offert en plus d’un produit acheté ni un cadeau qui n’est pas lié à une vente.

Vous devrez cependant inclure le reliquat dans les stocks.

Offrir des cadeaux à vos clients est un excellent moyen de créer des relations commerciales de qualité.

Pour pouvoir déduire les dépenses en cadeaux clients, vous devez prouver que cette démarche est effectuée dans l’intérêt de la société.