Les avantages en nature constituent un complément de rémunération non monétaire accordé par un employeur à ses salariés et dirigeants. Ils correspondent à la fourniture ou à la mise à disposition d’un bien ou d’un service, à titre gratuit ou à un prix inférieur à sa valeur réelle, tels qu’une voiture de fonction, un logement, des repas ou outils de communication.

Ces avantages ont une valeur économique réelle et sont donc généralement soumis à l’impôt sur le revenu du bénéficiaire, avec certaines exceptions.

Évaluation des avantages en nature

Les avantages en nature représentent un complément de rémunération et sont donc imposables au même titre que le salaire. Leur valeur est ajoutée au salaire brut pour déterminer le revenu imposable du salarié. Il existe deux méthodes principales d’évaluation :

- La méthode forfaitaire : des montants forfaitaires sont fixés pour certains avantages (repas, logement, véhicule).

- La méthode de la valeur réelle : l’avantage est évalué selon son coût réel pour l’employeur.

Imposition des différents types d’avantages en nature

Chaque type d’avantage en nature est soumis à des règles d’imposition spécifiques.

Imposition des frais de repas

Les repas fournis gratuitement ou à tarif réduit sont généralement considérés comme des avantages en nature imposables. L’avantage est évalué forfaitairement à 5,20 € par repas en 2023, ou à la valeur réelle si elle est inférieure.

Cependant, il existe plusieurs exceptions et cas particuliers :

- Nécessité de service : lorsque la fourniture du repas par l’employeur résulte d’une nécessité de service (par exemple, pour le personnel des établissements scolaires), l’avantage en nature n’est pas imposable.

- Déplacements professionnels : les frais de repas remboursés par l’employeur lors de déplacements professionnels du salarié ne sont pas considérés comme un avantage en nature imposable.

- Cantine ou restaurant d’entreprise : si l’entreprise dispose d’une cantine ou d’un restaurant d’entreprise et que le salarié finance au moins la moitié de l’évaluation forfaitaire, l’avantage est exonéré par tolérance administrative.

- Titres restaurant : la participation de l’employeur peut être exonérée de cotisations sociales si elle est comprise entre 50% et 60% de la valeur faciale des titres, dans la limite de 6,91 € par titre en 2023. La part salariale, prélevée sur le salaire brut, n’est pas assujettie à l’impôt sur le revenu.

Imposition d’un véhicule de fonction

L’usage personnel d’un véhicule de fonction est imposable. L’évaluation peut se faire :

- Sur une base forfaitaire : 9% du prix d’achat TTC pour un véhicule acheté il y a moins de 5 ans ou 6% sinon (12% si l’employeur prend en charge les frais de carburant), ou 30% du coût global annuel pour un véhicule loué (40% si les frais de carburant sont pris en charge).

- Sur la base des dépenses réellement engagées (amortissement, carburant, entretien, assurance).

Imposition d’un logement de fonction

La valeur du logement de fonction est déterminée selon un barème forfaitaire ou selon la valeur locative réelle.

Il existe un barème pour l’évaluation forfaitaire mensuelle d’un logement, qui dépend de la rémunération brute et du nombre de pièces du logement. Les avantages annexes (eau, gaz, électricité…) sont compris dans cette évaluation forfaitaire.

Imposition des outils de communication

L’usage personnel des outils de communication mis à disposition par l’employeur est en principe imposable. Cependant, un usage raisonnable est généralement toléré sans être considéré comme un avantage en nature.

L’utilisation privée peut être évaluée au réel ou forfaitairement (10% du prix d’achat ou de l’abonnement annuel).

Imposition des autres avantages en nature

Les autres avantages sont généralement évalués à leur valeur réelle.

Les cadeaux offerts aux salariés à l’occasion d’événements particuliers sans lien avec l’activité professionnelle sont exonérés d’impôt sur le revenu lorsque leur valeur n’excède pas 5% du montant mensuel du plafond de la sécurité sociale, par événement et par année civile.

Le cas particulier des dirigeants d’entreprise

Pour les dirigeants, c’est l’évaluation au réel qui doit être utilisée. Seuls les dirigeants disposant d’un contrat de travail peuvent opter pour l’évaluation forfaitaire.

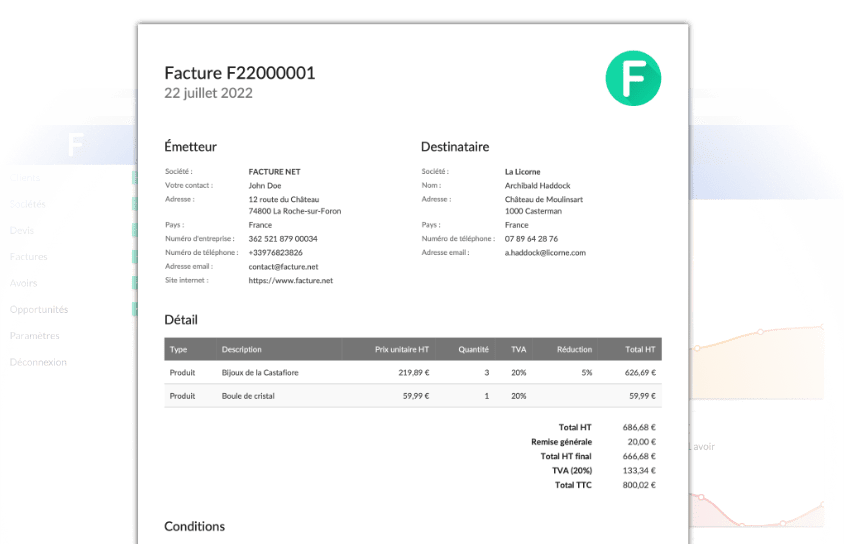

Déclaration des avantages en nature

L’employeur doit déclarer la valeur des avantages en nature sur la fiche de paie et sur la déclaration sociale nominative (DSN). En général, le salarié n’a pas à les déclarer séparément, car toutes les sommes imposables correspondant à des avantages en nature sont déjà intégrées dans la déclaration de revenus pré-remplie.

Conclusion

Bien que non monétaires, les avantages en nature ont un impact fiscal réel.

Une bonne compréhension de leur évaluation et de leur imposition est essentielle pour les employeurs comme pour les salariés afin d’optimiser leur situation fiscale.