Dans le monde non lucratif, la gestion financière peut souvent présenter des défis uniques. Un aspect particulier peut être la facturation, qui, bien que similaire à celle des entreprises classiques dans de nombreux aspects, comporte aussi ses propres singularités lorsqu’il s’agit d’associations.

Que vous soyez un entrepreneur indépendant fournissant des services à une association ou une entreprise qui vend des produits à des organisations à but non lucratif, comprendre comment facturer correctement ces entités est essentiel.

Cet article fournira une orientation précieuse sur la manière de facturer les associations, en mettant l’accent sur les informations nécessaires, le déroulement de la création d’une facture détaillée, la gestion de la TVA, et autres considérations critiques à prendre en compte.

Peut-on facturer une association ?

Oui, on peut absolument facturer une association. Les associations, comme toute autre entité ou individu qui reçoit des biens ou des services, doivent être facturées pour les produits ou services qu’elles reçoivent.

Il est essentiel de préciser que le fait qu’une association soit à but non lucratif ou exonérée d’impôt n’exempte pas sa responsabilité de payer pour les biens ou les services qu’elle consomme. Ces associations génèrent des revenus à travers diverses activités comme l’adhésion, les collectes de fonds ou le parrainage, qui sont utilisés pour couvrir leurs dépenses, y compris le paiement pour les biens ou les services reçus.

Notez également que certaines associations peuvent bénéficier de certaines exemptions fiscales, et il vaut donc toujours la peine de vérifier les règles applicables dans votre pays ou votre région. Dans tous les cas, le statut de l’association ne vous exempte pas, en tant que fournisseur, de vos obligations de facturation et de perception des paiements appropriés.

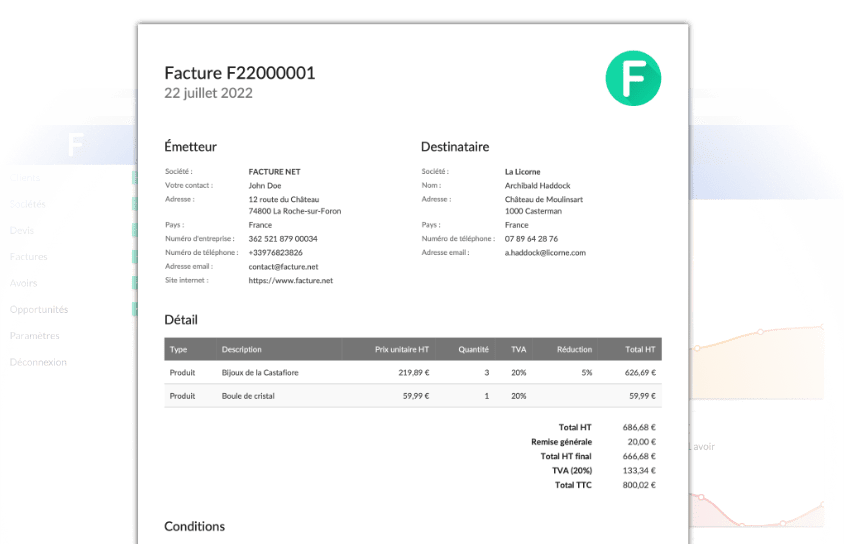

Les mentions indispensables sur une facture pour une association

La facturation à une association exige les mêmes mentions que la facturation à toute autre entité. Voici une liste des informations indispensables à inclure sur une facture, que ce soit pour une association ou une autre entité :

- Les détails de votre entreprise : incluant le nom légal, l’adresse, les coordonnées et le numéro de TVA si applicable.

- Les détails de l’association : nom légal, adresse et coordonnées. Certaines associations peuvent avoir un numéro de taxe ou d’exemption fiscale qui devrait aussi être inclus.

- Numéro de facture : chaque facture que vous émettez doit avoir un numéro unique pour faciliter le suivi et la gestion.

- Date de la facture : la date à laquelle la facture est émise.

- Description des produits ou des services : un détail précis de ce que vous avez fourni à l’association, le prix unitaire et le nombre d’unités.

- Montant total : le montant total dû par l’association, y compris le montant hors taxes et le montant de la taxe, si applicable.

- Date d’échéance : la date à laquelle le paiement est dû.

- Méthodes de paiement : les détails sur comment l’association peut effectuer le paiement.

- Informations supplémentaires : pénalités retards, modalités livraison…

N’oubliez pas que les exigences spécifiques peuvent varier en fonction de la juridiction et du type de service ou de produit que vous fournissez. Il est toujours recommandé de chercher des conseils juridiques ou professionnels pour s’assurer que vous respectez toutes les exigences légales et fiscales.

Les associations sont-elles soumises à la TVA ?

Les associations, comme toutes les autres organisations, sont généralement soumises à la TVA lorsqu’elles exercent une activité économique. Cependant, des exceptions spécifiques peuvent s’appliquer.

En général, une association peut être exonérée de TVA dans les conditions suivantes :

- Les activités de l’association ne sont pas de nature commerciale ou sont à but non lucratif.

- L’association est engagée dans certaines activités d’utilité publique, telles que l’éducation, la santé ou le sport.

- L’association fournit des services aux membres en échange de cotisations fixes.

Cependant, si une association vend des biens ou des services à un prix qui dépasse le coût de ces articles, ou si elle se comporte de manière similaire à une entreprise commerciale, elle est généralement tenue de s’inscrire à la TVA et de collecter cette taxe sur ses ventes.

Il est important de noter que ces règles peuvent varier d’un pays à l’autre, et parfois même d’une région à l’autre dans un même pays. Pour cette raison, si une association n’est pas sûre de son statut par rapport à la TVA, elle devrait obtenir des conseils de professionnels qualifiés en comptabilité ou en droit fiscal.

Conclusion

Malgré leur statut, ces associations sont responsables du paiement des biens et services qu’elles consomment et génèrent des revenus via diverses activités, qui sont utilisés pour couvrir leurs dépenses.

La facturation à ces organisations implique d’inclure toutes les informations nécessaires sur la facture, similaires à celles requises lors de la facturation à toute autre entité. Quant à la TVA, bien que certaines exceptions puissent s’appliquer, la plupart des associations sont soumises à cette taxe lorsqu’elles exercent une activité économique.

L’importance d’avoir un logiciel de facturation intégrant des fonctionnalités à destination des associations et donc primordial. Gérer votre facturation grâce à notre outil gratuit, Facture.net.