Comment une entreprise peut-elle utiliser son excédent de trésorerie ?

L’excédent de trésorerie d’une TPE-PME peut être utilisé de diverses manières, en fonction des objectifs et des besoins financiers de la société. La meilleure utilisation des liquidités disponibles dépend de la situation et des objectifs propres à chaque entreprise.

Qu’est-ce qu’un flux de trésorerie excédentaire ? Comment s’en servir au mieux selon sa provenance et sa récurrence ? Quelles solutions de placement choisir à court, moyen et long terme ? Découvrez les réponses à ces questions, ainsi que notre astuce pour bien utiliser vos fonds excédentaires !

Qu’est-ce que l’excédent de trésorerie ?

L’excédent de trésorerie correspond au solde positif d’exploitation. Il s’agit des liquidités supplémentaires dont dispose une société après paiement de toutes ses factures et charges.

Cet excédent de fonds est appréciable, car il permet à l’entrepreneur de se prémunir contre d’éventuels retards d’encaissement de ressources. Un tel décalage de trésorerie pourrait s’avérer coûteux en termes de frais bancaires ou d’agios.

Cela étant, une trésorerie trop excédentaire qui demeure sur le compte courant de l’entreprise, représente un manque à gagner. Il serait plus judicieux de la faire fructifier en procédant à tel ou tel placement financier.

Identifier la nature de l’excédent de trésorerie avant de s’en servir

La nature d’un excédent de trésorerie doit être appréciée en tenant compte de sa source et des conditions dans lesquelles il a été généré. Ces éléments peuvent contribuer à la prise de décision quant à la meilleure façon d’utiliser les liquidités excédentaires.

Voici quelques paramètres clés à analyser !

Événement durable ou ponctuel ?

L’excédent de trésorerie est-il le résultat d’un événement ponctuel, comme la vente d’un actif non essentiel, ou s’agit-il d’une augmentation durable des flux de trésorerie d’exploitation ?

Pic saisonnier ou tendance de fond ?

Certaines entreprises peuvent connaître des fluctuations saisonnières dans leurs flux de trésorerie. Il convient de déterminer si l’excédent est le résultat d’un pic saisonnier ou d’un changement profond dans l’activité de la société.

Conjoncture économique générale ou croissance structurelle ?

La situation économique peut avoir un impact sur la trésorerie d’une entreprise. Par exemple, une forte croissance peut entraîner une augmentation des revenus et un excédent de liquidités.

La question est de savoir si le bénéfice d’exploitation aurait été dégagé en l’absence d’une conjoncture économique favorable.

La réponse à chacune de ces questions vous permet d’orienter le choix de la durée de votre investissement sur du court ou du moyen et long terme. Cette décision dépend également de votre stratégie financière globale et de vos objectifs commerciaux.

Par exemple, vous pouvez choisir de reverser vos excédents financiers dans votre activité. Vous pouvez, à l’inverse, préférer maximiser la valeur pour les actionnaires en versant des dividendes ou en rachetant des actions.

Utiliser l’excédent de trésorerie à court terme

Un surplus de liquidités à court terme désigne le montant de trésorerie dont une entreprise dispose dans un délai d’un an. Voici quelques conseils pour utiliser l’excédent de trésorerie à court terme :

Garder une caisse d’urgence

Réduire la dette de l’entreprise est une solution alternative pour la gestion de votre trésorerie excédentaire : cela permet d’améliorer le bilan comptable et d’augmenter votre marge de manœuvre financière.

Placer l’excédent de trésorerie sur un compte courant rémunéré

Vous pouvez mettre de côté des liquidités pour les jours difficiles. Par exemple, pour faire face à un éventuel ralentissement économique ou pour financer de futures dépenses d’investissement.

Pour cela, placez vos excédents de trésorerie sur un compte courant rémunéré. Même si le taux d’intérêt est relativement bas, il s’agit d’une option d’investissement liquide à faible risque, avec un rendement prévisible.

Profiter d’escomptes pour paiement anticipé

Les escomptes de paiement anticipé sont des remises offertes par les fournisseurs en contrepartie de l’encaissement des factures avant la date d’échéance.

En négociant avec vos partenaires commerciaux, vous pouvez économiser de l’argent sur vos dépenses de fonctionnement, améliorant votre résultat net, par la même occasion. Le taux de réduction équivaut en moyenne à 3 % du montant des factures dues.

Placer l’excédent de trésorerie dans un OPCVM

Vous avez la possibilité d’investir votre excédent de trésorerie dans des instruments à faible risque et très liquides.

C’est le cas des organismes de placement collectif en valeurs mobilières. Il s’agit d’instruments de placement qui regroupent les capitaux de divers investisseurs pour acquérir un portefeuille diversifié de titres.

Ces produits peuvent comporter une variété de classes d’actifs, y compris des actions, des obligations, des biens immobiliers ou des devises. Ils procurent un bon rendement pour un investissement à moyen terme.

Dans une optique court terme, ce sont les OPCVM monétaires qui conviennent : elles offrent une rémunération calquée sur les taux du marché monétaire, tout en vous permettant de disposer d’une source de fonds rapide en cas de besoin.

Placer l’excédent de trésorerie à moyen terme

Le placement des excédents de trésorerie à moyen terme consiste à investir des fonds avec un horizon de temps de l’ordre de deux à cinq ans.

Les investissements à moyen terme permettent de concilier les risques et les profits et peuvent offrir un meilleur rendement que les placements à court terme.

Mettre l’excédent de trésorerie sur des comptes d’épargne

Placer les excédents de trésorerie sur des comptes d’épargne est une option sans risque et peu coûteuse. Les comptes d’épargne offrent généralement un rendement faible, mais relativement stable, assurant la préservation de votre capital et couvrant l’inflation.

Dépôt à terme (court et moyen terme)

Le dépôt à terme consiste à déposer des fonds sur un compte bancaire pour une durée déterminée, allant d’un mois à plusieurs années.

Ce type de comptes offre un taux de rendement fixe et il est considéré comme un placement sans risque, puisque le capital est garanti.

Les dépôts à court terme conviennent aux entreprises qui ont besoin de préserver leurs liquidités et qui ont une faible tolérance au risque. Tandis que les dépôts à moyen terme offrent une rémunération plus élevée et peuvent constituer une bonne source de revenus sur la durée.

Certificat de dépôt négociable

Le Certificat de dépôt négociable est un placement sans risque en capital à l’échéance. Vous avez la liberté d’en choisir la durée entre un jour et un an.

Le taux de rémunération est relativement attractif et connu au moment de la souscription. Il peut être fixe, variable, indexé ou révisable. Le montant minimal de la souscription d’un contrat unitaire est de 150 000 €, sachant qu’il n’est pas plafonné.

Il s’agit d’un titre de créance négociable que vous pouvez revendre à tout moment sur le marché secondaire. À noter que les intérêts perçus sur un CDN sont assujettis à l’impôt sur les sociétés.

Utiliser l’excédent de trésorerie en visant le long terme

Vous disposez de diverses solutions pour placer l’excédent de trésorerie à long terme : accroître l’efficacité de votre activité, investir dans la croissance, innover ou investir dans la pierre.

Investir dans du matériel

Vous pouvez concentrer votre investissement sur l’amélioration des processus, l’acquisition de nouvelles technologies ou la formation.

Les nouveaux équipements peuvent aider les entreprises à améliorer leurs processus de production et à accroître leur efficacité. Elles peuvent ainsi rester compétitives dans leur secteur et maintenir une position forte sur leur marché.

Investir dans de l’immobilier professionnel

Investir en SCPI dans de l’immobilier professionnel est avantageux à trois titres.

- Les sociétés peuvent percevoir des revenus locatifs, fournissant ainsi une source régulière de revenus à long terme.

- L’immobilier peut se valoriser sur la durée, offrant un potentiel de croissance du capital à long terme.

- Ce produit permet de diversifier le portefeuille d’investissement, réduisant du même coup le risque global du patrimoine.

Il convient bien entendu de veiller à ce que ce projet s’inscrive dans un plan global d’investissement, compte tenu de la capacité financière de l’entreprise.

Varier les activités

En diversifiant ses activités sur plusieurs marchés, produits ou services, une entreprise peut réduire son exposition au risque. Elle se libère de la dépendance à l’égard d’un seul produit ou marché, ce qui l’aide à résister aux fluctuations conjoncturelles.

Les activités de diversification peuvent fournir des sources de revenus supplémentaires, améliorant les résultats financiers de l’entreprise. La compétitivité de cette dernière s’en trouve accrue grâce à la mise en place d’une offre élargie de produits ou de services.

Lancer un nouveau produit ou service

Toujours dans une optique long terme, vous pouvez utiliser les excédents de trésorerie pour financer des projets de recherche et de développement.

L’objectif d’un tel financement est de créer de nouveaux produits ou services susceptibles de stimuler la croissance sur plusieurs années. Le lancement d’un nouveau produit ou service à succès permet d’accroître la réputation de la marque d’une entreprise et d’augmenter sa visibilité globale.

Bien évidemment, avant de vous lancer dans de tels projets, une étude de marché par un expert s’impose : cela vous permet de bien cerner la demande du produit ou du service et d’identifier la concurrence potentielle.

Pensez aussi aux différents coûts de développement, de marketing et de distribution, à la rentabilité des investissements attendue et à l’impact à venir sur la trésorerie.

En résumé, diversifier

Voulez-vous une astuce pour utiliser les excédents de trésorerie de manière optimale ? Placez vos œufs dans différents paniers ! Pour ce faire, envisagez une combinaison d’investissements à court et à long terme.

Choisissez une série d’actifs à court terme, tels que des comptes d’épargne ou des certificats de dépôt négociables pour vous assurer stabilité et liquidité.

Optez en parallèle pour des placements à moyen ou long terme, tels que l’immobilier ou les produits financiers susceptibles d’offrir un gros potentiel de croissance.

Notre astuce pour utiliser votre excédent de trésorerie

En règle générale, prenez le temps de bien évaluer le rapport risque-profit de chaque placement. Intégrez à votre équation les objectifs financiers et la tolérance au risque de votre entreprise.

Outre les investissements, vous pouvez également envisager d’autres options pour utiliser les liquidités excédentaires : le remboursement de la dette, l’investissement dans de nouveaux produits ou services ou le remboursement du capital aux actionnaires par le biais de dividendes ou de rachats d’actions.

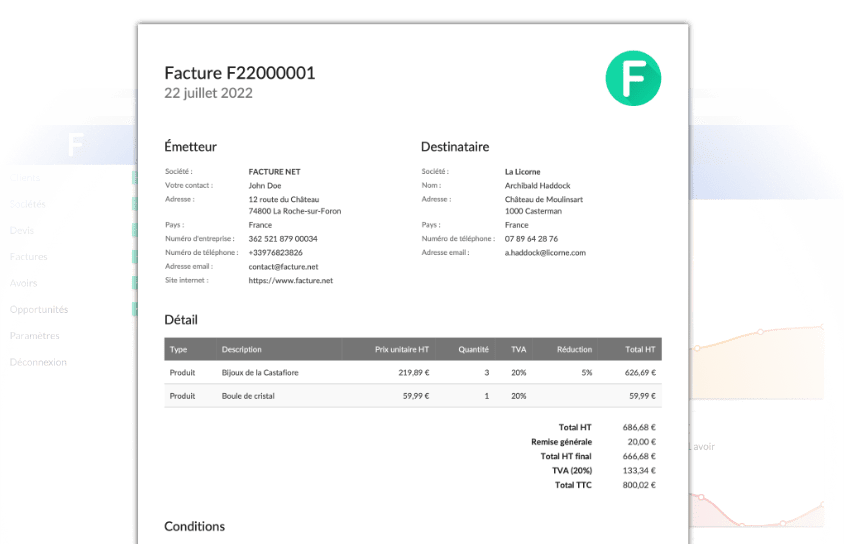

Si vous lancez votre business, commencez par faire des économies tout en vous simplifiant la facturation. Essayez notre solution de facturation gratuite Facture.net. Avoir une facturation saine et efficace, c’est la première marche pour vous permettre de dégager un bénéfice d’exploitation, synonyme de croissance !