De plus en plus de personnes en France projettent de s’expatrier tout en continuant de disposer de leur micro-entreprise au sein du pays, ou bien d’en créer une nouvelle.

Des questions sont alors soulevées quant à la possibilité juridique de maintenir ou de créer sa micro-entreprise en résidant à l’étranger. La loi française autorise les personnes expatriées à disposer de leur micro-entreprise dans le pays, mais seulement sous réserve de certaines conditions auxquelles il faudra répondre favorablement.

Découvrez sans plus tarder comment il est possible de maintenir en activité sa micro-entreprise tout en vivant à l’étranger.

S’expatrier après avoir créé sa micro-entreprise

Le premier cas de figure est celui où vous avez d’ores et déjà créé votre micro-entreprise, alors que vous résidiez encore en France. Ici, vous devez conserver une adresse de domiciliation en France pour pouvoir poursuivre les activités de votre entreprise. Notez que l’adresse de domiciliation ne doit pas obligatoirement correspondre à l’une de vos résidences. Vous pouvez très bien faire appel aux services d’un ami ou d’un membre de la famille afin de domicilier votre entreprise chez ce dernier. Si vous n’avez personne pour vous épauler, vous pouvez contacter des entreprises qui se chargeront de vous trouver une adresse de domiciliation en bonne et due forme.

Lorsque l’adresse de domiciliation de votre entreprise est définie, vous devez ensuite informer le CFE (Centre de Formalités des Entreprises) du changement d’adresse. Il faudra alors remplir un formulaire P2-P4 en format papier ou en ligne sur le site de l’URSSAF, en cochant la case de changement de domicile personnel, ainsi que la case qui confirme que vous êtes expatrié.

Garder une adresse de domiciliation en France

Les raisons pour lesquelles vous devez garder une adresse de domiciliation en France pour continuer de disposer de votre micro-entreprise sont les suivantes :

- Permettre à l’administration de pouvoir vous contacter par courrier ;

- Déterminer les organismes auxquels est rattachée votre entreprise, notamment le Services des Impôts des Entreprises, ou encore votre caisse CPAM ;

- Définir vos cotisations spécifiques et vos interlocuteurs.

Créer une micro-entreprise depuis l’étranger

Si vous vous expatriez avant d’avoir votre micro-entreprise, la procédure est quasiment la même. Pour pouvoir créer votre micro-entreprise en tant que français expatrié, vous devez tout d’abord remplir un formulaire P0 de micro entrepreneur comme tout le monde, en y joignant l’ensemble des pièces justificatives qui vous seront demandées. Ensuite, vous devrez transmettre votre dossier au CFE dont vous dépendez.

Domicilier l’auto-entreprise en France

Jusqu’ici, les démarches sont les mêmes que pour une personne résidant en France. La différence est que vous devez, comme dans le cas précédent, domicilier l’adresse de votre entreprise en France. Même si vous créez votre nouvelle micro-entreprise, vous ne pourrez pas domicilier cette dernière hors du territoire français, pour les mêmes raisons que précédemment.

Puis-je exercer mon activité de micro-entrepreneur à l’étranger ?

Si vous remplissez l’ensemble des conditions exigées pour bénéficier du statut de micro-entrepreneur, et que vous avez une adresse de domiciliation en France, vous pourrez exercer vos activités depuis l’étranger en toute légalité. Votre pays d’accueil peut cependant exiger une autorisation de travail afin que vous puissiez être dans la légalité au sein de ce dernier. Parfois, une imposition supplémentaire sera exigée. La situation peut largement différer d’un pays à l’autre.

Exercer dans l’espace Schengen

Si le pays au sein duquel vous vous expatriez est situé dans la zone de l’espace Schengen, vous n’aurez pas à effectuer de demande de titre de séjour et pourrez exercer votre activité en toute liberté et légalité.

Exercer hors de l’espace Schengen

En revanche, si vous résidez dans un des pays étrangers à l’espace Schengen, les affaires peuvent plus ou moins se compliquer. Selon la politique du pays, la réglementation peut exiger la possession d’un permis de travail afin de vous permettre de mener vos activités de micro-entrepreneur. Outre la politique du pays d’accueil, la présence ou non d’accords entre celui-ci et la France peut influencer la manière dont sont traités les ressortissants français. Ainsi, la meilleure chose à faire est de vous renseigner auprès de votre pays d’accueil s’il est exigé ou non d’obtenir une autorisation à cet effet.

Comment déclarer mes revenus de micro entreprise depuis l’étranger ?

La déclaration des revenus de la micro-entreprise pour un auto-entrepreneur étranger ne diffère pas de celle d’un résident en France. Ainsi, vous devez le faire par le biais du site de l’URSSAF.

Quels impôts doit payer un auto-entrepreneur à l’étranger ?

Puisque votre entreprise est domiciliée en France, vous êtes considéré comme étant résident fiscal français, même si vous habitez à l’étranger. De ce fait, vous êtes soumis au même régime qu’un auto-entrepreneur français qui réside dans le pays. Ainsi, vous êtes tenu chaque année de remettre votre déclaration d’impôt, à laquelle vous allez devoir joindre une déclaration complémentaire des revenus professionnels non salariés.

De même, vous êtes redevables, comme tout auto-entrepreneur français, du paiement des charges suivantes :

- Les cotisations sociales. Celles-ci doivent être payées chaque mois ou trimestre, suivant la déclaration de votre chiffre d’affaires.

- La cotisation foncière des entreprises. Le montant de cette dernière dépend de l’adresse de domiciliation de votre entreprise.

- Si vous avez choisi l’option du versement libératoire, vous devrez également vous en acquitter.

Les protections sociales d’un auto-entrepreneur expatrié

En tant qu’expatrié, vous avez le choix entre bénéficier de la Sécurité Sociale française (SSI), ou bien d’opter pour le régime social du pays au sein duquel vous vivez. Toutefois, si vous choisissez la sécurité sociale française, vous devez répondre aux critères suivants pour y être éligible :

- Résider à l’étranger pendant moins de 2 ans.

- Conserver la même activité après votre départ à l’étranger dans le cas où vous vous expatriez après avoir créé votre micro-entreprise.

- Domicilier l’adresse de votre entreprise en France et payer vos impôts dans le pays.

Veuillez toutefois noter que la possibilité de bénéficier d’une couverture sociale en étant expatrié n’est possible que si vous résidez au sein d’un pays membre de l’Union Européenne, en Islande, en Norvège, en Suisse ou bien au Liechtenstein. Vous effectuerez une demande d’auto-détachement auprès de l’URSSAF, pour une durée maximale de 24 mois.

Il existe, en dehors de l’Europe, d’autres pays où vous pourrez continuer à bénéficier de la couverture sociale française en tant qu’auto-entrepreneur, en raison des accords conclus entre ces derniers et la France. Il s’agit en l’occurrence des pays suivants :

- Argentine

- Brésil

- Japon

- Corée du Sud

- Maroc

- Québec

- Canada

- USA

- Inde

- Uruguay

Si vous ne répondez pas aux conditions nécessaires à l’obtention d’une couverture sociale française, vous pouvez toujours être affilié à la Caisse des Français de l’Etranger (CFE).

La double imposition avec le pays d’accueil

Si vous résidez dans un pays qui dispose d’accords fiscaux avec la France, vous pourrez alors échapper à la double imposition. Dans le cas contraire, vous y êtes exposés, selon la politique appliquée par le pays d’accueil. Si vous êtes salariés au sein de celui-ci, il se peut que vous soyez à la fois imposés pour votre travail pour vos revenus liés à l’activité de votre entreprise en France ! C’est pourquoi il importe, encore une fois, de vous renseigner sur les modalités appliquées auprès de votre pays d’accueil.

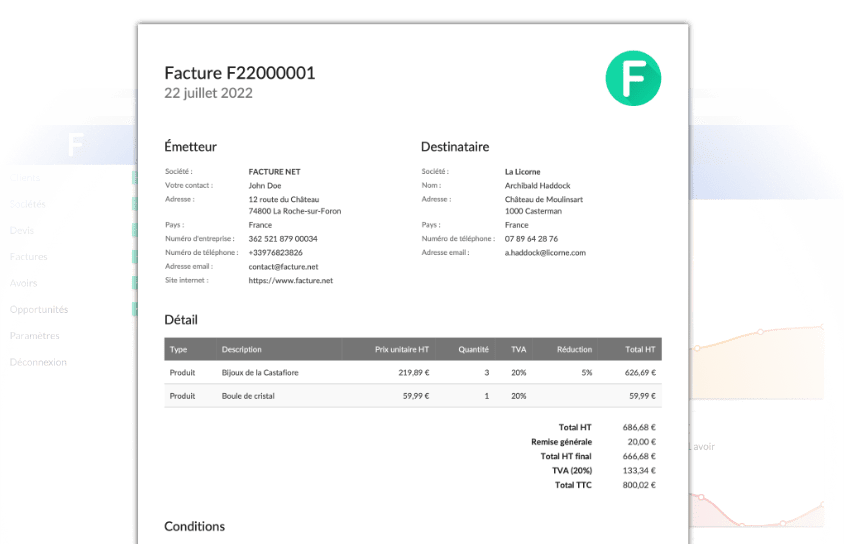

Comment facturer depuis l’étranger ?

En tant que micro-entrepreneur expatrié, vous devez tout d’abord vous plier aux mêmes règles que n’importe quel entrepreneur en ce qui concerne les facturations. Autrement dit, vous devez respecter les formalités suivantes :

- Toutes les prestations réalisées, que ce soit pour le compte d’un client professionnel ou d’un particulier, doivent être facturées.

- Toutes les factures émises par votre micro-entreprise doivent comprendre les mentions obligatoires, qui sont notamment la date d’émission, l’identité du client, la numérotation chronologique, etc.

- Les factures doivent être émises dans un délai maximal de 6 mois après la réalisation de la prestation.

- L’ensemble des factures émises par la micro-entreprise doivent être conservées pour la période de 6 ans au minimum.

Sachez par ailleurs qu’en ce qui concerne la facturation de clients étrangers, deux cas de figure se présentent une nouvelle fois.

Les clients situés dans l’Espace Economique Européen

En ce qui concerne les clients résidant au sein de l’Espace Economique Européen (EEE), à ne pas confondre avec l’espace Schengen, ceux-ci sont soumis au même droit que les clients français, à une différence près. Vous devrez, pour chaque facturation, faire figurer le numéro de TVA intracommunautaire du client en question. Cette formalité est à respecter même dans le cas où vous êtes exonéré de la TVA.

Les clients situés en dehors de l’Espace Economique Européen

Pour les clients situés en dehors des frontières de l’Espace Economique Européen, ces derniers sont soumis au même droit que des clients français. Puisque la TVA ne s’applique pas pour ces pays, les formalités sont alors les mêmes. Notez que chaque facturation doit être effectuée en français, puisque vous êtes soumis au droit français. Vous devrez en rédiger deux exemplaires, en envoyant l’originale au client.

Il est toutefois possible de rédiger une facture en langue étrangère, afin que celle-ci soit compréhensible par votre client. Pour l’administration, vous devrez alors faire traduire le document par un traducteur juré afin que votre document soit reconnu légalement. Sachez également que vous pouvez effectuer une facturation dans une devise étrangère, pour peu que celle-ci soit reconnue à l’échelle internationale.

Notre astuce pour facturer plus facilement depuis l’étranger

Vous êtes désormais armés de toutes les connaissances qui vous permettront de continuer ou de créer vos activités d’auto-entrepreneur en tant que français résident à l’étranger.

Pour plus de facilité dans la gestion de vos affaires, notre solution de facturation gratuite peut vous être d’une grande utilité !

Essayez Facture.net, la solution est gratuite et vous permet de gagner du temps au quotidien.